Rustige vastheid.

Dat het in de huidige marktomstandigheden moeilijk is om meerwaarde voor uw portefeuille te creëren, is een knoert van een understatement. Toch bestaan er fondsen die wel degelijk de schade weten te beperken. Met het infrastructuurfonds van M&G beten we de spits af en ditmaal gaan we verder met het Global Stable Equity Fund van Nordea.

Nordea is een Scandinavische bank met uitgebreide activiteiten in de Baltische Staten en Polen. Een solide speler die in 2000 ontstond uit een fusie van Finse, Deense, Noorse en Zweedse banken.

De naam Global Stable Equity Fund geeft u al een zekere inkijk in hun aanpak. Hier kunt u niet terecht om te beleggen in bedrijven die zich toespitsen op toekomstige reizen naar Mars, spontane zelfontbranding of het kweken van vee uit bamboestengels. Integendeel, de promotie vermeldt uitdrukkelijk dat ze investeren in ‘boring equities’. De nadruk ligt op de stabiliteit van de resultaten en kasstromen, een voorspelbaarheid die leidt tot een lagere volatiliteit. Toch blijven het aandelen en geen financieel kalmeermiddel. Dit merk je aan de gemiddelde volatiliteit van 15% over de laatste 3 jaar.

Beter doen dan het gemiddelde in de huidige omstandigheden vergt contrair denken. Met een koers-winstverhouding van 13,36 en een dividendrendement van 2,63% eind augustus is het duidelijk dat men net als bij M&G vooral kijkt naar waardeaandelen, een stijl die de laatste jaren in de schaduw stond van het groeisegment. Eeuwige groei bestaat niet en het zijn vooral groeiaandelen die momenteel moeilijker in de markt liggen. Zij gaan harder onderuit in een klimaat van rentestijgingen omdat het merendeel van hun winsten verder in de toekomst verwacht worden. Bedrijven met een kleinere groei en een hogere voorspelbaarheid wat resultaten betreft, hebben een groter deel van hun winst in de zeer nabije toekomst liggen waardoor de afstraffingen minder sterk zijn in een tegenvallende markt. Dit fonds presteert beter dan het gemiddelde wanneer de VIX-indicator (de zogenaamde angstbarometer) hoge pieken scheert. Een uitstekend beschermingsmiddel wanneer de ondergrond te heet wordt.

Het voordeel van een actief beheer.

Toch presteren niet alle waardeaandelen in de huidige tijd even goed. Denk maar aan de Belgische telecomaandelen die dit jaar een enkel ticketje richting de onderwereld hebben geboekt. Daarnaast behoren ook vele industriële aandelen tot het waardesegment, maar komen ze niet in aanmerking voor het fonds omwille van hun sterke gevoeligheid aan de economische conjunctuur. Lees: hun resultaten maken te grote bokkensprongen.

Nordea’s Global Stable Equity Fund behoort met een score van 5 sterren tot het neusje van de zalm in zijn niche. Men pikt er namelijk bedrijven uit die in het bezit zijn van iconische merken zoals Google, Coca-Cola of Johnson & Johnson. De continue reclamestroom rond deze namen creëert bij het grote publiek een gevoel van herkenbaarheid en vertrouwen in de geleverde kwaliteit. Hierdoor zijn zij makkelijker in staat de gestegen productiekosten naar de consument door te schuiven zonder een significante daling in volume te riskeren. Prijszettingsmacht is het alfa en omega om de marges te beschermen tijdens periodes van dalende koopkracht. Het makkelijkste voorbeeld zijn de grote voedingsbedrijven die in deze koopkrachtcrisis aan het langste eind trekken ten opzichte van de verdelers van hun goederen, de supermarktketens. Deze laatste proberen hun eigen resultaten en de koopkracht van hun klanten te beschermen via goedkopere huismerken.

Naast defensieve consumptiegoederen is ook de gezondheidsindustrie een sterke aanwezige in het fonds. Deze sector heeft uiteraard zijn risico’s, maar weet door het levensnoodzakelijke van zijn diensten en goederen een zekere economische onafhankelijkheid te etaleren.

De selectie gebeurt via kwantitatieve modellen. Uit een 8000-tal bedrijven worden 100 namen weerhouden.

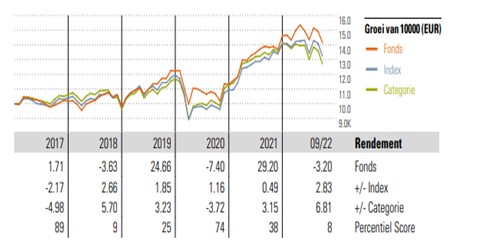

Hieonder vindt u een overzicht van de resultaten uit het verleden. 2017 en 2020 waren iets moeilijkere jaren, maar de grafiek laat duidelijk zien dat de aanpak op middellange termijn werkt. Eind september staat het fonds op een resultaat van -3,20% wat op zich een uitstekende prestatie is. Opgelet: resultaten uit het verleden zijn geen garantie voor de toekomst.

ISIN-code: LU0097890064

Morningstar-rating: *****